本文翻译自IFR(International Federation of Robotics 国际机器人协会)发布的Executive Summary World Robotics 2021 Industrial Robots

2020机器人装机量:新冠疫情,挑战与机遇并存

尽管疫情在全球肆虐,机器人的装机量仍旧小幅增长至383,545台。这意味着将近0.5%的增长率,使得2020年成为机器人产业非常成功的一年,仅次于2018年和2017年。2019年装机量下滑了10%,这显示机器人产业的两大客户产业——汽车产业和电器电子产业经历了一段困难时期,以及中美贸易战所带来的影响。2020年,主要的增长动力来源于电子产业(29%的装机量,上升6个百分点),超过了汽车产业(21%的装机量,下降6个百分点)成为了工业机器人的最大客户。金属和机械制造产业(11%的装机量,下降1个百分点)排第三,塑料及化工产品制造业(5%的装机量)次之,随后是食品及饮料制造业(3%)的装机量。请注意,有22%的机器人没有客户所属的行业信息。

据估算,在2020年,运行中的工业机器人数量为3,014,879台,同比增长了10%。

自从2010年以来,由于持续的自动化发展需求以及工业机器人产业的持续技术创新,工业机器人的需求量大幅上升。从2015年到2020年,工业机器人年装机量平均每年增长9%(CAGR-Compound Annual Growth Rate 年复合增长率)。在2005年至2008年间,机器人的年均销售量为115,000台,而2009年全球经济和金融危机导致机器人安装量下降到仅6万台,大量投资被搁置。2010年,投资增长促使机器人装机量增长到12万台。到了2015年,年装机量增加了一倍多,将近25.4万台。2016年,年装机量超过30万台;2017年,年装机量飙升至近40万台;2018年则首次突破了40万台的记录。

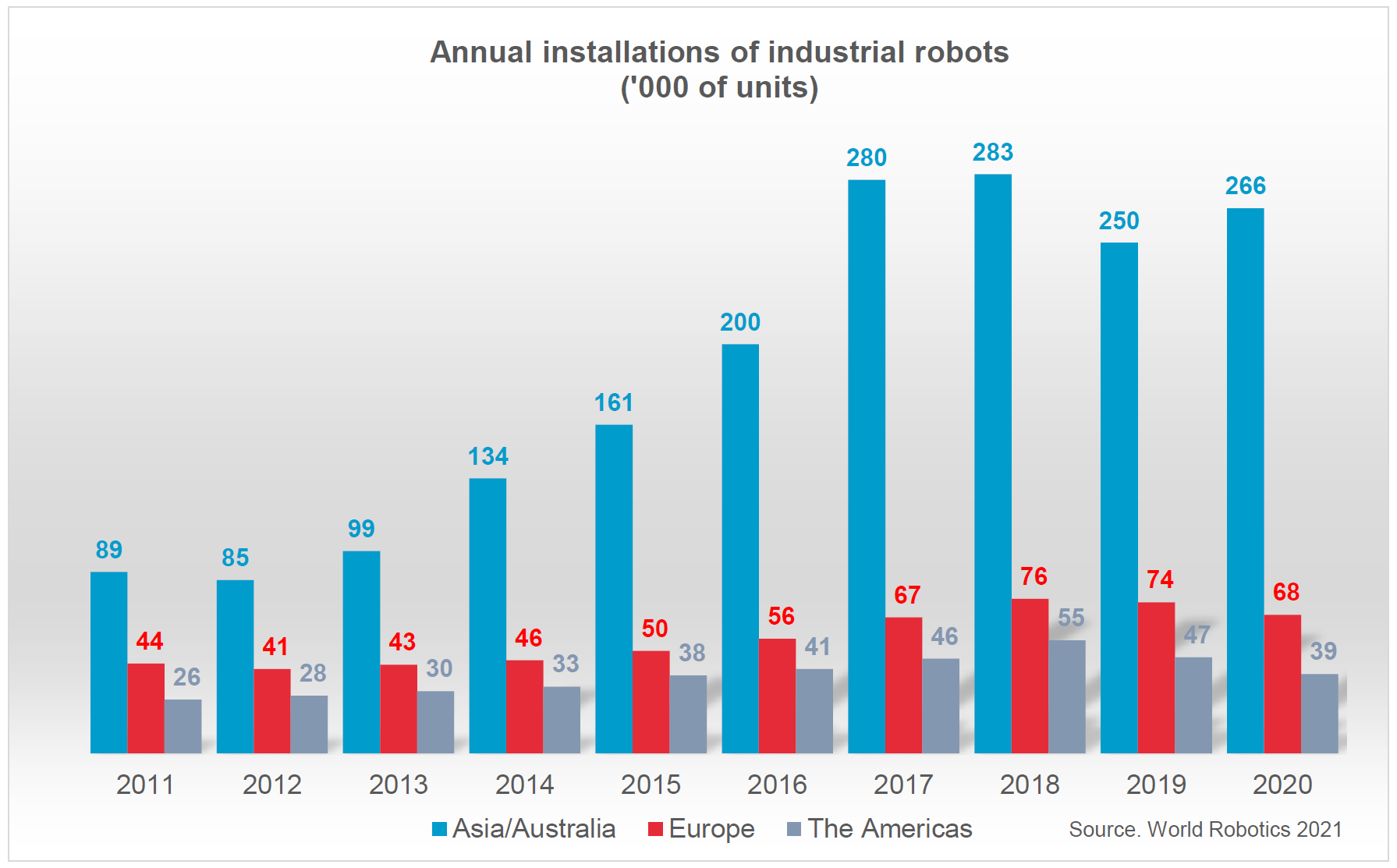

亚洲的增长与欧美的衰退

亚洲是当今世界工业机器人最大的市场。2020年的装机量为266,452台,较2019的249,598台增长了7%。在所有新部署的机器人中,71%安装在亚洲(2019年这个数字为67%)。从2015年至2020年,机器人的年安装量平均每年增长11%。然而在亚洲最大的3个市场,增长是不均衡的:装机量在中国市场的增长十分强劲(168,377台,同比增长20%),在日本市场(38,653台,同比下降23%)与韩国市场(30,506台,同比下降7%)的表现则较为暗淡。

在第二大市场欧洲,机器人装机量下降了8%,为67,700台,自从2018年的75,560台峰值开始,这已经是连续第二年下滑。但是,在2015年至2020年间的年平均增长率为6%,仍呈上升趋势。作为欧洲最大的市场,德国的装机量基本维持在22,302台,而欧洲的第二大市场意大利(8,525台,同比下降23%)与欧洲的第三大市场法国(5,368台,同比下降20%)的装机量大幅下跌。这两个国家在新冠疫情中苦苦挣扎,并且在2020年上半年实行了长时间的封锁政策,严重阻碍了经济的发展。

在美洲,2020年的装机量下滑了17%,为38,736台。与欧洲一样,这也低于2018年的峰值(55,212台)。这个数字已经回到了2015年的水平(2015至2020的CAGR为0%)。作为美洲最大的市场,美国的表现(30,787台,同比下降8%)要好于其他主要市场,如墨西哥(3,363台,同比下降26%)和加拿大(2,566台,同比下降29%)。

全球机器人安装量的76%集中在5个国家

工业机器人的五大主要市场为中国、日本、美国、韩国和德国。这些国家占据了全球76%的机器人安装量。

自2013年以来,中国一直是世界最大的工业机器人市场,在2020年的装机量占到了全球的44%。中国的装机量为168,377台,比欧洲和美洲的总和还要高出58%。

2020年,美国的机器人安装量占全球的8%。美国在2018年以40,373台的装机量纪录超越韩国,跃居第三位,此后一直保持着这一地位。

在韩国,机器人年安装量自从2016年的峰值41,373台以来,一直在下降。2020年韩国的装机量略低于美国,占到全球的近8%。

德国是世界第五大机器人市场,2020年装机量占全球的6%。

其他重要的亚洲市场

中国台湾的年机器人安装量在2014年至2018年排名第六,在2019年降至第八。2020年以7,373台(同比增长14%)的装机量位居第七。新加坡的机器人装机量在很大程度上取决于电子产业。2020年,新加坡的机器人装机量几乎是前一年的四倍。这个小国在2020年以5,297台的装机量位居亚洲第五。印度的机器人装机量在2020年下滑了25%,为3,215台。泰国市场的装机量依旧摇摆不定,为2,885台。其他装机量超过1,000台的亚洲市场有越南(1,880台,同比下降14%)和马来西亚(1,409台,同比增长18%)。

其他重要的欧洲市场

作为全球第十大机器人市场,西班牙在2020年的装机量下降了15%,为3,387台,而其在两年前创下的峰值为5,266台。北欧国家的装机量下降了13%,为2,660台;中欧和东欧国家的装机量则下降了17%,为8,283台。

其他重要的美洲市场

巴西的机器人装机量下降了13%,为1,595台。与2015年相比,这意味着年均增长率为3%(CAGR)。

电气电子产业机器人装机量上升

在2020年,电气电子产业成为了工业机器人的主要客户。109,315台机器人被安装用于家用电器、电机、半导体、太阳能板、计算机、通讯设备、影视与电子娱乐产品的生产中。这比去年增长了23%,仅次于2017年的峰值121,955台。自从2015年以来,电气电子行业对机器人的需求平均每年上升11%。在2018年与2019年,全球对电子设备和零部件的需求大幅下降。由于亚洲国家在电子产品及零部件生产行业的领导地位,这一行业在中美贸易战中受到了极为剧烈的影响。然而,受新冠疫情的影响,消费电子产品的需求飙升,电子元件成为了汽车和工业机械等各种产业的关键需求。由于疫情导致的生产力短缺以及供应链紧张表明电子行业急需增加生产力。

2020年成为了机器人史的一个历史性时刻。汽车行业不再是工业机器人的最大客户,2020年的装机量为79.849台(同比下降22%)。这比电子行业少了将近29,500台。自从1961年通用汽车公司在新泽西州的工厂安装了第一台商用工业机器人以来,汽车行业一直是工业机器人最重要的客户。在2017年,电子行业与汽车行业的装机量虽然相近,但仍有1,500台的差距。在2018年,电子行业的装机量有所下降,而汽车行业的装机量却达到了新的峰值,为125,581台,因此与电子行业拉开了2万台的差距。2019年,虽然两个行业的需求都有所下降,但差距依旧很大,为1万3千台。由于疫情导致的全球供应链中断,许多汽车供应商和制造商被迫暂停生产。由于边境管制和其他限制,上游产品无法获得,下游产品也无法交付。在2020年,全球汽车和商用车辆的产量下降了16%。许多重大投资因此停止或者搁置。不过即使是在疫情之前,全球汽车和商用车辆的产量已经两年连续下滑,2019年下降了5.2%,2018年下降了1.1%。尽管汽车行业有着从燃油车转型至电动车这一投资风口,需求量的下降还是限制了产能的扩张。从2015年至2020年,汽车行业的机器人年装机量平均每年下降4%(CAGR)。汽车行业在总装机量中的份额连年下降,从2015年的38%降至2020年的21%。

在2020年,制造业的机器人平均密度为每1万名职工就有126台机器人。受近些年来机器人的高安装量的影响,亚洲地区的机器人平均密度自2015年来平均每年上升了8%(CAGR),在2020年达到了每1万名职工就有134台机器人。欧洲地区的机器人密度自2015年来平均每年只上升6%(CAGR),在2020年达到了每1万名职工就有123台机器人。美洲地区的平均机器人密度则为每1万名职工就有111台机器人,同比上升11%,自2015年来平均每年上升9%(CAGR)。

展望:2021——2024

2021年被看做是从新冠疫情中恢复的一年。全球机器人装机量预计将强劲反弹,上升13%,达到43.5万台,从而超过2018年的42.2万台的纪录。北美地区的装机量预期上升17%至4.3万台;欧洲地区的装机量预期上升8%至7.3万台。亚洲地区的机器人装机量预期将比去年增加15%,超过30万台。2021年,几乎所有东南亚市场预期都将以2位数的速度增长。

这种“危机后的繁荣”预计将于2022年在全球范围内消退。从2021年至2024年,年增长率预计为个位数水平。在2024年,全球总装机量预计将达到50万台。北美市场预期平均每年将小幅上涨10%。欧洲市场的增长率预计将为较低的个位数水平。中欧和东欧的增长预期将比西欧强劲。亚洲市场仍将保持强劲的发展趋势。

Comments | NOTHING